Was ist eigentlich ein Leitzins?

Alle reden von der EZB-Zinspolitik, doch was genau ist eigentlich der berühmte Leitzins?

Der Leitzins ist der Zinssatz, zu dem Geschäftsbanken Kredite bei der Zentralbank aufnehmen können. Die Europäische Zentralbank (EZB) ist die Zentralbank für die Eurozone und legt den Leitzins für diese Region fest.

Der Leitzins hat Auswirkungen auf die gesamte Wirtschaft, da er den Preis für das Geld bestimmt, das Banken verwenden, um Kredite an Unternehmen und Privatpersonen zu vergeben. Durch die Änderung des Leitzinses kann die Zentralbank die Kreditvergabe durch Banken steuern und damit die Wirtschaft beeinflussen.

Wenn die Zentralbank den Leitzins senkt, werden die Zinsen für Bankkredite niedriger, was die Kreditvergabe erhöht und Investitionen und Konsum stimuliert. Dies kann das Wirtschaftswachstum ankurbeln und Arbeitsplätze schaffen. Wenn die Zentralbank den Leitzins erhöht, werden die Zinsen für Bankkredite höher, was die Kreditvergabe verringert und Investitionen und Konsum hemmt. Dies kann das Wirtschaftswachstum verlangsamen und die Inflation senken.

Es ist wichtig zu beachten, dass die EZB nicht nur den Leitzins als Instrument zur Steuerung der Wirtschaftspolitik verwendet. Die EZB setzt auch andere Maßnahmen wie quantitative Lockerung, Forward Guidance und geldpolitische Signale ein, um das Wirtschaftswachstum und die Inflation zu beeinflussen.

Insgesamt ist der Leitzins ein wichtiges Instrument der Geldpolitik, das von Zentralbanken eingesetzt wird, um die Wirtschaft zu steuern und die Inflation zu kontrollieren.

Luxemburger Bankensektor wächst

Allen Unkenrufen über das Ende des klassischen Bankenmarktes zum Trotz gibt es in der EU noch Finanzplätze, die auch unter Coronabedingungen weiter wachsen. Das beste Beispiel hierfür ist der Standort Luxemburg, und hier lassen sich gleich mehrere Trends identifizieren, die musterhaft in der Entwicklung aufgegfriffen wurden und werden. Und das mit einigem Erfolg – etwa 51.000 Beschäftigungsverhältnisse im weiteren Finanzsektor sprechen für sich, hiervon etwa die Hälfte bei Banken im klassischen Sinne, die restlichen im Komplex Fondwirtschaft, Versicherungen und ergänzende Dienstleistungen (Stand 2019, Quelle: https://www.upside-recruitment.eu/de/).

Fokussierung, Clustering, Nachhaltigkeit, Digitalisierung

Um zu den „Megatrends“ zu kommen: Hier lassen sich vier erkennen, die zum Teil bereits seit Jahrzehnten bestehen.

- Fokussierung – Luxemburg hat seit den 1980er-Jahren systematisch auf die Entwicklung von Portfolios vermögender Privatanleger (Wealth Management) auf der einen Seite, innovativer und seinerzeit erst aufkommender Fondprodukte (etwa im Real Estate Bereich) gesetzt. In beiden Bereichen wurden steuerliche Vorteile bewusst eingesetzt, nicht immer legal, wobei sich das Problem der Steuerhinterziehung bzw. -vermeidung im Zuge der europäischen Integration entschärft hat. Nachdem hier eine Art „kritische Masse“ erzeugt war, setzte eine Eigendynamik ein die dazu führte, dass alle relevanten Finanzakteure in Luxemburg präsent wurden. Getrieben wurde dies in der Endphase auch durch das nun bereits entstandene Talentreservoir.

- Clustering – Mit der Fokussierung verbunden konzentrierten insbesonders Großbanken ihre entsprechenden Abteilungen gezielt in Luxemburg bzw. übernahmen oder gründeten eigene Bankhäuser (so eine Lizenz notwendig war) oder Fondsstrukturen.

- Nachhaltigkeit – Ein sehr aktueller Trend ist die Einstufung von Anlagemöglichkeiten als nachhaltig. Immer mehr institutionelle Anlager, aber selbst private Investoren legen hierauf Wert, (teil-)staatliche Investoren sind mitunter sogar gesetztlich dazu verpflichtet, einen gewissen Prozentsatz ihres Portfolios (oder komplette) entsprechend zu investieren.

- Digitalisierung – Luxemburg hat erkannt, dass eine zeitgemäße Breitbandinfrastruktur das A und O der Digitalisierung ist und liegt hier verglichen mit den deutschen oder britischen Wettbewerbern weit vorne.

Positive Aussichten

Nahezu alle Megatrends werden sich auch und gerade unter Coronabedingungen weiter fortsetzen. Luxemburg hat in diesem Zusammenhang ausgezeichnete Standortbedingungen und ein Momentum aufgenommen – gemäß „The trend is your friend“ – das es vermuten lässt, dass sich diese Entwicklung für die 2020er Jahre fortsetzen wird.

Wie spart man unter Coronabedingungen?

Ende 2020 untersuchte das Meinungsforschungsinstituts Kantar (früher Emnid) die Folgen der Coronapandemie auf das Verhalten privater Geldanleger. In einer repräsentativen Umfrage kam heraus,. dass bei der Wahl der Geldanlage vor allem die schnelle Verfügbarkeit wichtig sei. So werden aktuell von 20 Prozent der Befragten die Ersparnisse vorzugsweise auf dem Girokonto zwischengelagert, 13 Prozent kaufen lieber Aktien und Fondsanteile und 12 Prozent nutzen ein klassisches Sparkonto. Auch das gibt es: 8 Prozent verwahren mehr Geld zu Hause als vor der Pandemie – hier kann man davon ausgehen, dass diese Klientel einen Zusammenbruch des Bankensystems für möglich hält.

In Deutschland lagen im Sommer 2020 nach Informationen der Union Investment mehr als 2,7 Billionen Euro in Form von Bargeld und Sichteinlagen brach, so nennt man Investitionen in unbefristete und täglich verfügbare Bankeinlagen, wie sie das klassische Sparkonto bietet.

Gleichzeitig haben die Markteinbrüche zu Beginn der Pandemie viele deutsche Anleger dazu angeregt, die niedrigen Kurse am Kapitalmarkt zu nutzen: Es wurden viele neue Depots eröffnet. So gehören Fonds derzeit zu den bevorzugten Geldanlagen der Bundesbürger. Rund 71 Millionen Euro wurden bis Ende September 2020 in Investmentfonds investiert.

https://www.blog.union-investment.de/startseite-blog/finanzwissen/europa-spart.html

Machen Fonds jetzt Sinn?

Sind Fondsanlagen unter den unsicheren Rahmenbedingungen eine gute Entscheidung? Fakt ist, dass insbesondere nach der ersten Welle im Frühjahr 2020 die Sparrate geradezu explodierte, nicht nur in Deutschland, sondern europaweit. Sah es dann zuerst danach aus, dass eine massive globale Rezession kommen wird, die alle Wirtschaftssektoren betrifft, hat sich das Bild nun etwas gewandelt: Einerseits wird allerorts mit staatlichen Hilfspaketen (bis hin zur „Bazooka“) Geld in den Markt gepumpt, andererseits sieht es zumindest für die klassischen Industriebereiche nicht so schlecht aus. Die Lieferketten funktionieren weiter, China kauft fleißig, und auch die USA stalisieren sich erkennbar. Bei Dienstleistern sieht es da hingegen ganz anders aus, diese sind jedoch weniger relevant für private Anleger.

Fondsgesellschaften, die ihren Kunden etwa aktiv gesteuerte Fonds anbieten, können gerade in turbulenten Zeiten durch eine genaue Beobachtung des Marktes und proaktives Handeln Verluste vermeiden und die Gewinne erhöhen. Zugegebenermaßen war es nach der ersten Welle schwierig, keine Gewinne mit Aktieninvestments zu erzielen. Doch die Wirkung der staatlichen Hilfsmittel wird nicht ewig andauern, so dass Investitionen wieder zielgenauer zu erfolgen haben – gerade wenn man unterstellt, dass die gegenwärtigen Aktienkurse zumindest teilweise unrealistisch sind. Fondsgesellschaften, die sich vermehrt in Luxemburg (hier wird aktiv nach solchen Investoren gesucht), durch den Brexit auch in Frankfurt ansiedeln, können jedenfalls nicht über einen Rückgang der Nachfrage klagen.

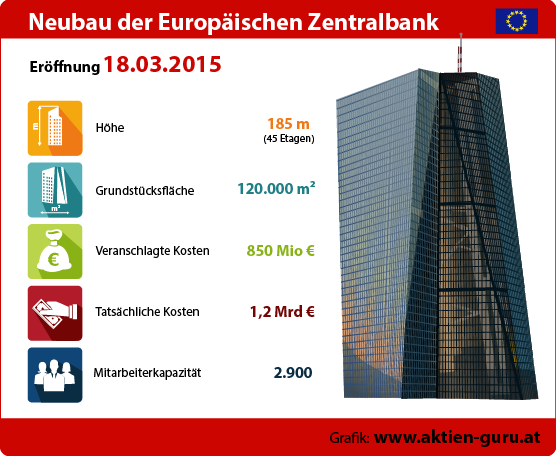

EZB-Neubau in Frankfurt eröffnet

Der Neubau der Europäischen Zentralbank (EZB) ist endlich fertig!

Am heutigen Mittwoch, 18.03.2015 wird das neue Gebäude der Europäischen Zentralbank, das ECB Headquarters, in Frankfurt am Main eingeweiht. Das insgesamt aus zwei Türmen bestehende Bauwerk ist mit einer Höhe von 185 Metern das siebthöchste Gebäude Deutschlands und gleichzeitig auch das siebthöchste Bauwerk in Frankfurt am Main.

Das neue EZB-Gebäude besteht aus dem sogenannten Nord- und Südturm, der Nordturm erstreckt sich dabei auf 185 Meter und der Südturm auf 165 Meter Höhe, der Südturm ist also ungefähr so hoch wie der Kölner Dom. Im höheren der beiden Türme, dem Nordturm, befinden sich insgesamt 45 Stockwerke, im Südturm 43. Verbunden mit der Großmartkhalle bietet das Gebäude 2.900 Mitarbeitern Platz.

Kosten sind deutlich höher als erwartet

Ursprünglich waren für den Neubau im Frankfurter Osten 850 Millionen Euro Gesamtkosten veranschlagt, die reinen Baukosten sollten sich auf knapp 500 Millionen Euro belaufen. Allerdings war kein Generalunternehmer bereit, für diesen Preis die Bauherrschaft zu übernehmen.

Die Fertigstellung verzögerte sich um Jahre. Insgesamt betrug die komplette Planungs- und Bauzeit 16 Jahre, wovon lediglich 4 Jahre Bauzeit zu Buche stehen. Hinzu kamen, wie so häufig, unerwartete Kosten – in diesem Fall für die Sanierung der denkmalgeschützten Großmarkthalle. Im Endeffekt betrugen die Baukosten 1,2 Milliarden Euro – fast ein Drittel mehr als geplant.

- Höhe 185 m

- Grundstücksfläche 120.000 m²

- Stockwerke 45

- Kosten 1,2 Mrd €

- veranschlagte Kosten 850 Mio €

- Planungs- und Bauzeit 16 Jahre

- Bauzeit 4 Jahre

- Fassungsvermögen für 2.900 Mitarbeiter

- Parkplätze für 630 Fahrzeuge

- Anzahl der Aufzüge 16

Ursachen für die griechische Staatsschuldenkrise

Regierende auf der ganzen Welt fürchten, dass Griechenland demnächst seine Schulden nicht mehr zurückzahlen kann. Es besteht die Gefahr, dass andere Länder diesem Konkurs folgen würden. Das Problem ist den Politikern klar – zu hohe Staatsschulden und die Lösung lautet – Reduktionen der Defizite. Wir machen uns auf der Suche nach den Ursachen der griechischen Finanzkrise. Einige stecken in das Verhalten von Regierungen und Institutionen, die sog. innergriechischen Ursachen, andere sind auf Geschehnisse im Bereich der EU selbst zurückführen.

Regierende auf der ganzen Welt fürchten, dass Griechenland demnächst seine Schulden nicht mehr zurückzahlen kann. Es besteht die Gefahr, dass andere Länder diesem Konkurs folgen würden. Das Problem ist den Politikern klar – zu hohe Staatsschulden und die Lösung lautet – Reduktionen der Defizite. Wir machen uns auf der Suche nach den Ursachen der griechischen Finanzkrise. Einige stecken in das Verhalten von Regierungen und Institutionen, die sog. innergriechischen Ursachen, andere sind auf Geschehnisse im Bereich der EU selbst zurückführen.

Hohe Staatsausgaben

Griechenland betreibt eine überdurchschnittlich expansive Haushalts- und Wirtschaftspolitik und verfügt über einen überdimensionierten und ineffizienten Staatsapparat. Dank der Vetternwirtschaft früherer Regierungen arbeiten über ein Viertel der griechischen Beschäftigten im öffentlichen Dienst. Außerdem geht der überdurchschnittliche Konsum nur mit unterdurchschnittlichen Investitionen einher.

Griechenland hat hohe Militärausgaben. Wegen der Spannungen mit der Türkei sind diese bezogen auf das BIP größer als die der anderen EU-Länder. Auch die Truppenstärke ist überproportional hoch. Rüstungsgüter wurden insbesondere in den USA, Deutschland, Frankreich, den Niederlanden und Russland gekauft.

Griechenland hat hohe Militärausgaben. Wegen der Spannungen mit der Türkei sind diese bezogen auf das BIP größer als die der anderen EU-Länder. Auch die Truppenstärke ist überproportional hoch. Rüstungsgüter wurden insbesondere in den USA, Deutschland, Frankreich, den Niederlanden und Russland gekauft.

Geringe internationale Wettbewerbsfähigkeit

Bis zur Wirtschaftskrise hat sich das Pro-Kopf-Einkommen des Landes fast verdreifacht. Die Löhne im privaten und öffentlichen Bereich wurden bis zu 15 Prozent erhöht und die Lohnstückkosten steigen in den letzten Jahren enorm. Der Lebensstandard der Griechen ist zu hoch und entsprich bei Weitem nicht der Produktivität. Griechenlands Wirtschaft verliert dadurch an internationaler Wettbewerbsfähigkeit.

Finanzen

Griechenlands Schuldenkrise wurde jahrelang verschleiert, indem man Wirtschaftsdaten bzw. Statistiken schönte bzw. verfälschte. Das hängt auch mit den innergriechischen Strukturen zusammen. Das ist ein großes Problem, weil die Regierung ihre Finanzen nicht im Griff hat. Es gelingt ihr nicht, Einnahmen und Ausgaben richtig zu planen, zu überwachen und vorherzusagen. Bis heute gibt es keine funktionierenden Finanzbehörden, zumindest nicht im westeuropäischen Sinne.

Geringe Steuereinnahmen

Griechenland hatte in den Jahren vor der Krise einige Steuern gesenkt, was zu einer Verringerung der Staatseinnahmen führte.

Steuerhinterziehung

Die Steuermoral ist eine der großen Krankheiten des Landes. Keine Regierung hat es bisher geschafft, die Steuerhinterziehung effektiv zu bekämpfen.

Schattenwirtschaft

Griechenland lässt eine überdurchschnittlich große Schattenwirtschaft von geschätzten 40 Prozent des BIP zu. Geschätzt gehen dem griechischen Staat so jährlich mehr als 30 Milliarden Euro Steuereinnahmen flöten. Das ist ein europäischer Spitzenwert. Obwohl alleine die Eindämmung der Steuerhinterziehung einen Haushaltsüberschuss erzeugen würde und damit die griechische Finanzkrise hätte verhindern können, wurden die steuerpflichtigen Bürger von den Finanzbehörden nicht intensiver kontrolliert.

Korruption

Ungenügende Kontrollmechanismen bei Auftragsvergaben des Staates ermöglichten Korruption. Große und intransparente Projekte wurden initiiert und nur teilweise realisiert. In ihrem jüngsten Bericht von 2012 stellt „Transparency international“ fest, dass Griechenland beim Korruptionsindex (Corruption Perception Index, CPI) von Platz 78 auf Platz 94 von insgesamt 174 Ländern abgerutscht ist und damit innerhalb der EU-Länder den letzten Platz einnimmt, d.h. Griechenland hat die höchste Korruptionsrate in der EU.

Mangelnde Kontrollmechanismen seitens der EU

Die unsolide Fiskalpolitik Griechenlands und die unzureichenden Sanktionsmechanismen bei Vertragsverletzungen seitens der EU erhöhen das Risiko einer Finanzkrise in der Währungsunion. Die EU-Behörden haben trotz frühzeitiger Kenntnis der wirtschaftlich kritischen Lage von Griechenland über Jahre hinweg weder in wirksamer Weise das Verfehlen der Kriterien thematisiert, noch Gegenmaßnahmen getroffen. Bei den vertragswidrigen Abweichungen der griechischen Fiskalpolitik könnten die EU-Institutionen kaum direkt in die Fiskal- und Haushaltspolitik eingreifen.

Fazit: Typisch griechische Probleme

Die regelmäßigen Haushaltsdefizite führten zu einer stetigen Erhöhung der Staatsverschuldung, diese wiederum zu immer ungünstigeren Kreditkonditionen, zu denen Gläubiger noch bereit waren, frisches Geld zu verleihen. Sowohl die zunehmende Staatsverschuldung (Tilgungslasten) als auch die steigenden Zinsen belasteten den griechischen Staatshaushalt. Als die Leistungsfähigkeit der griechischen Wirtschaft und die Staatsverschuldung durch die Rating-Agenturen immer schlechter bewertet wurden, beschleunigte sich die Entwicklung hin zu immer höheren Kapitalkosten.

Euro droht Parität zum Dollar

Europa braucht eine schwache Währung und die Europäische Zentralbank wird dafür sorgen, dass der Euro abgewertet wird. Nach Ansicht von Devisenmarktexperten wird die europäische Einheitswährung bis Ende 2017 fast auf Parität zum Dollar zurückfallen. Gleich zu Beginn des neuen Jahres beschleunigte die Gemeinschaftswährung ihre Talfahrt und fiel letzte Woche auf ein Neunjahrestief von 1,1755 Dollar nach fast 1,40 Dollar noch im Mai 2014.

Warum fällt der Euro so stark?

Starke Wirtschaft und attraktive Zinsen in den USA

Als Hauptgrund kann man auf der einer Seite das Wiedererstarken der USA nennen. Die Erschließung neuer Schiefergas- und Ölvorkommen wird Amerika in den kommenden Jahren unabhängig von Energieimporten machen. Durch erheblich niedrigere Energiekosten wird es zu einem Aufschwung der US-Wirtschaft und zu einem Boom auf dem Arbeitsmarkt kommen. Das unterstützt auch den Dollar.

Die Wirtschaftserholung in den USA und die in absehbarer Zeit wieder steigenden Zinsen locken Anleger und schieben US-Renditen an. Es tun sich außerhalb des Euro-Raumes lukrative Anlagemöglichkeiten auf, die Chancen auf Wechselkursgewinne steigen. So könnten sich europäische Investoren auf der Suche nach einer höheren Rendite wieder verstärkt den USA zuwenden. Damit vergrößert sich das Gap zwischen den USA und Europa weiter.

EZB und die Bekämpfung der Deflation

Auf der anderen Seite stehen die Probleme in der Euro-Zone. Eine befürchtete Geldschwemme durch die EZB zur Wiederbelebung der Wirtschaft des Euroraums und Deflations-Bekämpfung sowie die politische Unsicherheit rund um Griechenland belasten stark den Euro.

Das primäre Ziel der EZB ist das Erhalten der Preisstabilität. Bei zu niedrigen Inflationsraten besteht die Gefahr, in eine Deflation abzurutschen. Einer Deflation muss man mit niedrigeren Zinsen entgegentreten. Das Problem ist, dass der Gesamtrefinanzierungssatz, zu dem die Banken ihre Kredite nehmen können, nicht negativ sein kann. Deshalb ist der Spielraum der Zentralbank hier viel begrenzter. Darum ist es auch so wichtig, eine Deflation gar nicht erst zuzulassen.

Deflation in der Volkswirtschaft bedeutet, dass die Umsätze in dieser Volkswirtschaft rückläufig sind, was sich negativ auf das Investitionsvolumen auswirkt. Dies wiederum drückt die Einkommensentwicklung. Die reale Schuldenlast und die reale Verzinsung steigen an und all dies beeinträchtigt das Wachstum. Das Szenario einer langfristigen Stagnation wie in Japan wäre für Europa keine sinnvolle Perspektive. In Europa würde eine Phase einer langen Stagnation zu einer massiven Erhöhung der Arbeitslosigkeit mit allen massiven sozialen und politischen Effekten führen, was wir leider auch jetzt beobachten können.

Geldpolitische Maßnahmen der EZB

Die EZB ergreift Maßnahmen zur Bekämpfung der Deflationsgefahr. Darunter fällt der Ankauf von Staatsanleihen durch die Europäische Zentralbank. Damit sollen langfristige Zinsen gedrückt und die Kreditvergabe in Europa angeregt werden. Eine andere Möglichkeit ist, dass die EZB aktiver am Markt Wertpapiere aufkauft. Der dritte Schritt wäre, dass man dieses Kaufprogramm ausweitet auf andere Aktiva, also zum Beispiel auf Unternehmensanleihen und Staatsanleihen. In diese Richtung bewegt sich die aktuelle Diskussion in der EZB. Ewald Nowotny, Gouverneur der Österreichischen Nationalbank und Mitglied des EZB-Rats, des zinspolitischen Gremiums der EZB, ist der Meinung, dass die Geldpolitik allein ein schwacher Hebel ist, aber eine notwendige, wenn auch nicht hinreichende Voraussetzung für wirtschaftliche Belebung.

Konjunkturprogramm für Österreich

Wenn die Inflation in der Eurozone insgesamt steigt, werden nicht alle profitieren. Österreich ist in einer etwas anderen Lage – die Inflationsrate liegt bei 1,7 Prozent, die Arbeitslosigkeit ist niedriger als im Schnitt des Euroraums. Da es eine starke Verflechtung zwischen allen Mitgliedstaaten gibt, macht sich ein Rückgang der Exporte in Länder, die in einer Stagnation feststecken, bemerkbar.

Großunternehmen haben derzeit in Österreich keine Probleme bei der Finanzierung, sie kommen zu rekordniedrigen Zinsen an Kredite. Die Nachfrage von Krediten im Klein- und Mittelbereich soll angeregt werden. Der Plan von EU-Kommissionspräsident Jean-Claude Juncker baut darauf auf, durch öffentliche Ausgaben die private Investitionstätigkeit anzustoßen. Sollte das gelingt soll, müssen alle interessierte Unternehmer an billige Kredite kommen.

Das große Aufkaufprogramm der EZB

Die bevorstehende geldpolitische Sitzung der Europäischen Zentralbank ist für 22. Januar festgelegt. Dem EZB-Präsident Mario Draghi fehlt es nicht an Gründen, noch in diesem Monat mit dem Ankauf von Staatsanleihen, sog. quantitativer Lockerung (QE) in der Eurozone zu beginnen – vorausgesetzt, er bekommt das Griechenlandproblem in den Griff. Deutschland lehnt die Staatsanleihenkäufe ab. Jeder hat ein Interesse, das es bald zu einer Entscheidung kommt, woraus sich ein möglichst gemeinsames Vorgehen der EZB ergibt. Denn es gibt alle möglichen Spekulationen an den Märkten, und die Notenbank sollte möglichst rasch Klarheit über ihre Strategie schaffen.