Was ist eigentlich ein Leitzins?

Alle reden von der EZB-Zinspolitik, doch was genau ist eigentlich der berühmte Leitzins?

Der Leitzins ist der Zinssatz, zu dem Geschäftsbanken Kredite bei der Zentralbank aufnehmen können. Die Europäische Zentralbank (EZB) ist die Zentralbank für die Eurozone und legt den Leitzins für diese Region fest.

Der Leitzins hat Auswirkungen auf die gesamte Wirtschaft, da er den Preis für das Geld bestimmt, das Banken verwenden, um Kredite an Unternehmen und Privatpersonen zu vergeben. Durch die Änderung des Leitzinses kann die Zentralbank die Kreditvergabe durch Banken steuern und damit die Wirtschaft beeinflussen.

Wenn die Zentralbank den Leitzins senkt, werden die Zinsen für Bankkredite niedriger, was die Kreditvergabe erhöht und Investitionen und Konsum stimuliert. Dies kann das Wirtschaftswachstum ankurbeln und Arbeitsplätze schaffen. Wenn die Zentralbank den Leitzins erhöht, werden die Zinsen für Bankkredite höher, was die Kreditvergabe verringert und Investitionen und Konsum hemmt. Dies kann das Wirtschaftswachstum verlangsamen und die Inflation senken.

Es ist wichtig zu beachten, dass die EZB nicht nur den Leitzins als Instrument zur Steuerung der Wirtschaftspolitik verwendet. Die EZB setzt auch andere Maßnahmen wie quantitative Lockerung, Forward Guidance und geldpolitische Signale ein, um das Wirtschaftswachstum und die Inflation zu beeinflussen.

Insgesamt ist der Leitzins ein wichtiges Instrument der Geldpolitik, das von Zentralbanken eingesetzt wird, um die Wirtschaft zu steuern und die Inflation zu kontrollieren.

Luxemburger Bankensektor wächst

Allen Unkenrufen über das Ende des klassischen Bankenmarktes zum Trotz gibt es in der EU noch Finanzplätze, die auch unter Coronabedingungen weiter wachsen. Das beste Beispiel hierfür ist der Standort Luxemburg, und hier lassen sich gleich mehrere Trends identifizieren, die musterhaft in der Entwicklung aufgegfriffen wurden und werden. Und das mit einigem Erfolg – etwa 51.000 Beschäftigungsverhältnisse im weiteren Finanzsektor sprechen für sich, hiervon etwa die Hälfte bei Banken im klassischen Sinne, die restlichen im Komplex Fondwirtschaft, Versicherungen und ergänzende Dienstleistungen (Stand 2019, Quelle: https://www.upside-recruitment.eu/de/).

Fokussierung, Clustering, Nachhaltigkeit, Digitalisierung

Um zu den „Megatrends“ zu kommen: Hier lassen sich vier erkennen, die zum Teil bereits seit Jahrzehnten bestehen.

- Fokussierung – Luxemburg hat seit den 1980er-Jahren systematisch auf die Entwicklung von Portfolios vermögender Privatanleger (Wealth Management) auf der einen Seite, innovativer und seinerzeit erst aufkommender Fondprodukte (etwa im Real Estate Bereich) gesetzt. In beiden Bereichen wurden steuerliche Vorteile bewusst eingesetzt, nicht immer legal, wobei sich das Problem der Steuerhinterziehung bzw. -vermeidung im Zuge der europäischen Integration entschärft hat. Nachdem hier eine Art „kritische Masse“ erzeugt war, setzte eine Eigendynamik ein die dazu führte, dass alle relevanten Finanzakteure in Luxemburg präsent wurden. Getrieben wurde dies in der Endphase auch durch das nun bereits entstandene Talentreservoir.

- Clustering – Mit der Fokussierung verbunden konzentrierten insbesonders Großbanken ihre entsprechenden Abteilungen gezielt in Luxemburg bzw. übernahmen oder gründeten eigene Bankhäuser (so eine Lizenz notwendig war) oder Fondsstrukturen.

- Nachhaltigkeit – Ein sehr aktueller Trend ist die Einstufung von Anlagemöglichkeiten als nachhaltig. Immer mehr institutionelle Anlager, aber selbst private Investoren legen hierauf Wert, (teil-)staatliche Investoren sind mitunter sogar gesetztlich dazu verpflichtet, einen gewissen Prozentsatz ihres Portfolios (oder komplette) entsprechend zu investieren.

- Digitalisierung – Luxemburg hat erkannt, dass eine zeitgemäße Breitbandinfrastruktur das A und O der Digitalisierung ist und liegt hier verglichen mit den deutschen oder britischen Wettbewerbern weit vorne.

Positive Aussichten

Nahezu alle Megatrends werden sich auch und gerade unter Coronabedingungen weiter fortsetzen. Luxemburg hat in diesem Zusammenhang ausgezeichnete Standortbedingungen und ein Momentum aufgenommen – gemäß „The trend is your friend“ – das es vermuten lässt, dass sich diese Entwicklung für die 2020er Jahre fortsetzen wird.

Wie spart man unter Coronabedingungen?

Ende 2020 untersuchte das Meinungsforschungsinstituts Kantar (früher Emnid) die Folgen der Coronapandemie auf das Verhalten privater Geldanleger. In einer repräsentativen Umfrage kam heraus,. dass bei der Wahl der Geldanlage vor allem die schnelle Verfügbarkeit wichtig sei. So werden aktuell von 20 Prozent der Befragten die Ersparnisse vorzugsweise auf dem Girokonto zwischengelagert, 13 Prozent kaufen lieber Aktien und Fondsanteile und 12 Prozent nutzen ein klassisches Sparkonto. Auch das gibt es: 8 Prozent verwahren mehr Geld zu Hause als vor der Pandemie – hier kann man davon ausgehen, dass diese Klientel einen Zusammenbruch des Bankensystems für möglich hält.

In Deutschland lagen im Sommer 2020 nach Informationen der Union Investment mehr als 2,7 Billionen Euro in Form von Bargeld und Sichteinlagen brach, so nennt man Investitionen in unbefristete und täglich verfügbare Bankeinlagen, wie sie das klassische Sparkonto bietet.

Gleichzeitig haben die Markteinbrüche zu Beginn der Pandemie viele deutsche Anleger dazu angeregt, die niedrigen Kurse am Kapitalmarkt zu nutzen: Es wurden viele neue Depots eröffnet. So gehören Fonds derzeit zu den bevorzugten Geldanlagen der Bundesbürger. Rund 71 Millionen Euro wurden bis Ende September 2020 in Investmentfonds investiert.

https://www.blog.union-investment.de/startseite-blog/finanzwissen/europa-spart.html

Machen Fonds jetzt Sinn?

Sind Fondsanlagen unter den unsicheren Rahmenbedingungen eine gute Entscheidung? Fakt ist, dass insbesondere nach der ersten Welle im Frühjahr 2020 die Sparrate geradezu explodierte, nicht nur in Deutschland, sondern europaweit. Sah es dann zuerst danach aus, dass eine massive globale Rezession kommen wird, die alle Wirtschaftssektoren betrifft, hat sich das Bild nun etwas gewandelt: Einerseits wird allerorts mit staatlichen Hilfspaketen (bis hin zur „Bazooka“) Geld in den Markt gepumpt, andererseits sieht es zumindest für die klassischen Industriebereiche nicht so schlecht aus. Die Lieferketten funktionieren weiter, China kauft fleißig, und auch die USA stalisieren sich erkennbar. Bei Dienstleistern sieht es da hingegen ganz anders aus, diese sind jedoch weniger relevant für private Anleger.

Fondsgesellschaften, die ihren Kunden etwa aktiv gesteuerte Fonds anbieten, können gerade in turbulenten Zeiten durch eine genaue Beobachtung des Marktes und proaktives Handeln Verluste vermeiden und die Gewinne erhöhen. Zugegebenermaßen war es nach der ersten Welle schwierig, keine Gewinne mit Aktieninvestments zu erzielen. Doch die Wirkung der staatlichen Hilfsmittel wird nicht ewig andauern, so dass Investitionen wieder zielgenauer zu erfolgen haben – gerade wenn man unterstellt, dass die gegenwärtigen Aktienkurse zumindest teilweise unrealistisch sind. Fondsgesellschaften, die sich vermehrt in Luxemburg (hier wird aktiv nach solchen Investoren gesucht), durch den Brexit auch in Frankfurt ansiedeln, können jedenfalls nicht über einen Rückgang der Nachfrage klagen.

Der Guru macht weiter!

Lange keine Anlagetipps vom Aktien-Guru mehr bekommen? Stimmt, aufgrund der sehr guten Ergebnisse ist der Guru etwas faul geworden und hat es sich gut gehen lassen. Das gegenwärtige Umfeld ist wieder mehr als interessant – die Zeiten, in denen man sich einfach ausruhen und seinen Aktien beim Wertzuwachs zusehen konnte, diese Zeiten sind jetzt vorbei.

Aber dynamische Märkte, gleich in welche Richtung sie tendieren, bieten eine Menge an Chancen. Und sie machen das Leben interessanter. Bald mehr Infos zu Anlagestrategien für Aktien, die 2019 und 2020 funktionieren werden!

Regulierungsmöglichkeiten der Leerverkäufe von Aktien

Leerverkäufe sind gesetzlich nicht speziell geregelt. In verschiedenen europäischen und nicht-europäischen Staaten besteht die Möglichkeit, Leerverkäufe vorübergehend einzuschränken oder ganz zu untersagen. In Deutschland kann die BaFin gemäß § 4 Abs. 1 WpHG Leerverkäufe in inländischen Aktien untersagen, wenn eine erhebliche Marktstörung droht. Vergleichbare Eingriffsmöglichkeiten gibt es in anderen Ländern.

Leerverkäufe sind gesetzlich nicht speziell geregelt. In verschiedenen europäischen und nicht-europäischen Staaten besteht die Möglichkeit, Leerverkäufe vorübergehend einzuschränken oder ganz zu untersagen. In Deutschland kann die BaFin gemäß § 4 Abs. 1 WpHG Leerverkäufe in inländischen Aktien untersagen, wenn eine erhebliche Marktstörung droht. Vergleichbare Eingriffsmöglichkeiten gibt es in anderen Ländern.

So z. B. hat die BaFin im Zuge der Finanzkrise ab 2007 (zeitweilig) ungedeckte Leerverkäufe von Aktien bestimmter Kreditinstitute, Börsenbetreiber, Versicherungsunternehmen und weiteren Unternehmen der Finanzbranche verboten, da bei der derzeitigen Lage der Kapitalmärkte ein Einwirken auf die Marktpreise zu exzessiven Preisbewegungen führe, welche die Stabilität des Finanzsystems gefährden könnten. Ende Januar 2010 wurde in Deutschland das Verbot ungedeckter Leerverkäufe, das die Aktien von elf Finanzunternehmen betraf, von der BaFin wieder aufgehoben, da sich die Situation an den Finanzmärkten wieder entspannt hatte.

Ab 2007 wurden Leerverkäufe von Finanzwerten ebenso in Großbritannien, den Vereinigten Staaten, Frankreich, Australien, Kanada, Taiwan, Portugal und Irland und in Österreich verboten oder eingeschränkt. In den Vereinigten Staaten hat die SEC (United States Securities and Exchange Commission) 2005 eine spezielle Regelung, die Regulation SHO, für das Naked Short Selling aufgestellt und diese Regelungen im September 2008 verschärft.

Im Zuge der Eurokrise wurden im August 2011 Leerverkäufe von Finanzwerten in Frankreich und Italien vorübergehend verboten. Spanien und Belgien planen nach Angaben der ESMA (Europäische Wertpapier- und Marktaufsichtsbehörde) ähnliche Maßnahmen.

Rechtslage und Verbotsmöglichkeit

Seit 2012 hat die ESMA die Befugnis erhalten, Leerverkäufe zu verbieten. Es gilt die EU-Verordnung (EU-LeerverkaufsVO) Nr. 236/2012 über Leerverkäufe und bestimmte Aspekte von Credit Default Swaps (CDS) und vier konkretisierende Ausführungsvorschriften hinsichtlich Begriffsbestimmungen, Durchführungsverordnung zur Festlegung technischer Durchführungsstandards und technische Regulierungsstandards. Die EU-Leerverkaufsregulierung sieht Verbotsregelungen für ungedeckte Leerverkäufe in Aktien und öffentlichen Schuldtiteln sowie ungedeckten CDS auf öffentliche Schuldtitel (Art. 12 ff. EU-LeerverkaufsVO) und Transparenzregelungen für Netto-Leerverkaufspositionen in Aktien, öffentlichen Schuldtiteln und gegebenenfalls CDS (Art. 5 ff. EU-LeerverkaufsVO) vor. Im Januar 2014 bestätigte der Europäische Gerichtshof, dass die EU Leerverkäufe verbieten dürfe.

Meldepflicht

Hält eine natürliche oder juristische Person signifikante Netto-Leerverkaufspositionen in Aktien, die an einem Handelsplatz der EU gehandelt werden, sind diese seit dem 1. November 2012 gemäß der EU-LeerverkaufsVO der zuständigen Behörde zeitnah anzuzeigen.

Eine „Netto-Leerverkaufsposition“ liegt vor, wenn die Anzahl der gehaltenen Short-Positionen die Anzahl der gehaltenen Long-Positionen übersteigt. Bei Aktien liegt beispielsweise Signifikanz vor, wenn die Netto-Leerverkaufsposition 0,2% oder mehr des ausgegebenen Aktienkapitals beträgt („Meldeschwelle“). Werden 0,5% oder mehr erreicht, werden die Positionen der Öffentlichkeit offengelegt („Offenlegungsschwelle“). In Deutschland sind offengelegte Netto-Leerverkaufspositionen dem Bundesanzeiger zu entnehmen.

Wie funktioniert der Leerverkauf von Aktien?

Beim Leerverkauf einer Aktie handelt es sich um den Verkauf von Aktien am Aktienmarkt (im Gegensatz zum Leerverkauf von z. B. Futures am Terminmarkt), die sich aktuell nicht im eigenen Besitz befinden. Die Aktien werden zu diesem Zweck üblicherweise von einem Broker geliehen. Der Leerverkäufer ist jedoch verpflichtet, die Aktie zu einem späteren Zeitpunkt wieder zurückzukaufen und sie somit wieder in den Besitz des Verleihers zu bringen.

Beim Leerverkauf einer Aktie handelt es sich um den Verkauf von Aktien am Aktienmarkt (im Gegensatz zum Leerverkauf von z. B. Futures am Terminmarkt), die sich aktuell nicht im eigenen Besitz befinden. Die Aktien werden zu diesem Zweck üblicherweise von einem Broker geliehen. Der Leerverkäufer ist jedoch verpflichtet, die Aktie zu einem späteren Zeitpunkt wieder zurückzukaufen und sie somit wieder in den Besitz des Verleihers zu bringen.

Als Entschädigung für die Ausleihe erhalten die Broker vom Leerverkäufer eine entsprechende Gebühr. Alle laufenden Auszahlungen aus der Aktie (z.B. Dividende) müssen an den ursprünglichen Eigentümer des Wertpapiers ersetzt werden. Der Gewinn aus dem Leerverkauf einer Aktie ist der Differenzbetrag zwischen Verkaufs- und späterem Rückkaufkurs, abzüglich der in der Zwischenzeit geleisteten Auszahlungen aus dem Wertpapier. Der Besitzer der Aktie muss dabei nicht darüber informiert werden, dass sein Wertpapier in einen Leerverkauf verwickelt ist. Will er selber verkaufen, dann leiht sich der Broker die Aktie aus einem anderen Portfolio und verkauft diese, anstelle der leer verkauften Aktie.

Wie funktionieren Leerverkäufe?

Der Leerverkäufer verkauft die Papiere heute, die er dann zu einem späteren Zeitpunkt am Markt zurückkaufen muss. Ist der Preis, den der Leerverkäufer zahlt, um die Aktien zurückzukaufen gesunken, so hat er einen gewinnbringenden Trade gemacht (ausgenommen Leihgebühren/Kommission). Ist der Preis gestiegen, so hat er einen Verlust bringenden Trade gemacht.

Theoretisch ist die Menge des Gelds, das der Leerverkäufer verlieren kann, nicht begrenzt. Genauso kann der Preis der Aktie beim Rückkauf unendlich steigen.

Können Leerverkäufer tatsächlich den Markt beeinflussen?

Hier gehen die Meinungen der Experten auseinander. Während die einen den Einfluss von Leerverkäufern auf die Kurse der betroffenen Aktien komplett ausschließen, weisen andere auf Folgendes hin: Leerverkäufer machen nur dann einen Gewinn, wenn der Kursverfall der Papiere, auf den sie ja wetten, auch tatsächlich eintritt. Sie werden daher alles tun, um die Kursentwicklung in die von ihnen gewünschte Richtung zu lenken, etwa indem sie gezielt negative Informationen streuen.

Fazit

Bei Leerverkäufen spekuliert der Leerverkäufer auf fallende Kurse der jeweiligen Aktie. Maßgeblich für das Ergebnis eines Leerverkaufs ist lediglich die Entwicklung des Aktienkurses sowie die zu entrichtende Leihgebühr. Leerverkäufe werden erfahrungsgemäß bevorzugt in sehr volatilen Marktphasen vorgenommen. Bekanntermaßen fallen Aktienkurse deutlich schneller als sie steigen. Trader, die in den historisch betrachtet häufig auftretenden ruckartigen Abwärtstendenzen Aktien short handeln, erhoffen sich deshalb hohe Spekulationsrenditen.

EZB-Neubau in Frankfurt eröffnet

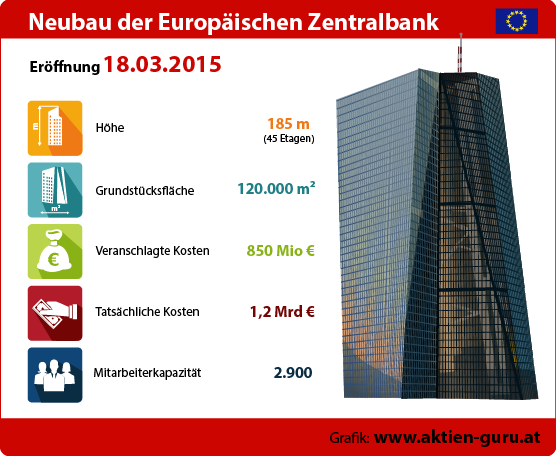

Der Neubau der Europäischen Zentralbank (EZB) ist endlich fertig!

Am heutigen Mittwoch, 18.03.2015 wird das neue Gebäude der Europäischen Zentralbank, das ECB Headquarters, in Frankfurt am Main eingeweiht. Das insgesamt aus zwei Türmen bestehende Bauwerk ist mit einer Höhe von 185 Metern das siebthöchste Gebäude Deutschlands und gleichzeitig auch das siebthöchste Bauwerk in Frankfurt am Main.

Das neue EZB-Gebäude besteht aus dem sogenannten Nord- und Südturm, der Nordturm erstreckt sich dabei auf 185 Meter und der Südturm auf 165 Meter Höhe, der Südturm ist also ungefähr so hoch wie der Kölner Dom. Im höheren der beiden Türme, dem Nordturm, befinden sich insgesamt 45 Stockwerke, im Südturm 43. Verbunden mit der Großmartkhalle bietet das Gebäude 2.900 Mitarbeitern Platz.

Kosten sind deutlich höher als erwartet

Ursprünglich waren für den Neubau im Frankfurter Osten 850 Millionen Euro Gesamtkosten veranschlagt, die reinen Baukosten sollten sich auf knapp 500 Millionen Euro belaufen. Allerdings war kein Generalunternehmer bereit, für diesen Preis die Bauherrschaft zu übernehmen.

Die Fertigstellung verzögerte sich um Jahre. Insgesamt betrug die komplette Planungs- und Bauzeit 16 Jahre, wovon lediglich 4 Jahre Bauzeit zu Buche stehen. Hinzu kamen, wie so häufig, unerwartete Kosten – in diesem Fall für die Sanierung der denkmalgeschützten Großmarkthalle. Im Endeffekt betrugen die Baukosten 1,2 Milliarden Euro – fast ein Drittel mehr als geplant.

- Höhe 185 m

- Grundstücksfläche 120.000 m²

- Stockwerke 45

- Kosten 1,2 Mrd €

- veranschlagte Kosten 850 Mio €

- Planungs- und Bauzeit 16 Jahre

- Bauzeit 4 Jahre

- Fassungsvermögen für 2.900 Mitarbeiter

- Parkplätze für 630 Fahrzeuge

- Anzahl der Aufzüge 16

Automatische Forex-Handelssysteme

Der dynamische Forex-Handel erfordert ständiges Beobachten der Kurse, um von möglichst vielen Handelschancen zu profitieren. Dem Forex-Trader stehen eine Reihe von automatischen Handelsprogrammen zur Verfügung – sogenannte Forex-Robots – welche automatisiert den dynamischen Währungsmarkt rund um die Uhr überwachen und selbstständig Handelsentscheidungen treffen. Sie helfen dem Forexanleger, die richtige Entscheidung zu treffen und den Handelsalltag effizienter zu gestalten.

Der dynamische Forex-Handel erfordert ständiges Beobachten der Kurse, um von möglichst vielen Handelschancen zu profitieren. Dem Forex-Trader stehen eine Reihe von automatischen Handelsprogrammen zur Verfügung – sogenannte Forex-Robots – welche automatisiert den dynamischen Währungsmarkt rund um die Uhr überwachen und selbstständig Handelsentscheidungen treffen. Sie helfen dem Forexanleger, die richtige Entscheidung zu treffen und den Handelsalltag effizienter zu gestalten.

Vorteilen von „Forex-Robots“

Bei den automatischen Handelsprogrammen werden die Handelsstrategien viel einfacher und schneller umgesetzt. Die Computersoftware berechnet die bestmögliche Handelsstrategie gemäß der eingetragenen Parameter, Indikatoren und Informationen und setzt diese zeitnah um. Ein FX-Trader muss zuerst alle Indikatoren untersuchen, die Informationen zusammentragen und erst dann in Aktion treten. Der FX-Roboter ist dem Trader demnach zeitlich beim Kaufen von Aktien immer im Vorteil. Eine weitere zeitliche Komponente spielt beim Traden mit einem Forex Roboter eine entscheidende Rolle: Mittels der Software ist es dem Trader möglich, nonstop und zu jeder Zeit aktiv am Markt teilzunehmen, ohne direkt aktiv am PC sitzen zu müssen.

Einer der größten Vorteile dieser Systeme liegt im „Ausschalten“ der menschlichen Emotionen. Die Emotionen (Angst und Gier) erhöhen das Risiko und führen dann häufig zu einem Verlustgeschäft. Mit dem automatischen Handel kann der Trader einen erfolgreichen Handelsabschluss erwarten, die Unsicherheiten über Ein- oder Ausstieg oder die Festlegung der Investitionshöhe treten in den Hintergrund bzw. fallen ganz weg.

Durch die Automatisierungstechnik generiert die Trading Software eine Anhäufung des Kapitals, während der Trader passiv bleiben kann. Der Trader behält die Kontrolle und erhält Benachrichtigungen über alle relevanten Geschehnisse am Markt und inwiefern diese die Gewinnchancen beeinflussen.

Nachteile von Forex Robotern

Neben den zahlreichen Vorteilen von „Forex-Robots“ gibt es auch einige Nachteile. Man soll beachten, dass nicht alle Broker die automatischen Programme tolerieren und teilweise den Einsatz von solchen Handelssystemen auf Ihren Plattformen auch verbieten.

Ein weiterer Nachteil besteht darin, dass manche Programme, besonders die billigeren, sehr unflexibel in Ihrer Handhabung und Programmierung sind. Die Trading Software beinhaltet viel Detaileinstellungen, die richtig angewendet werden sollen. Nach der Einrichtung des Forex-Roboters ist es empfehlenswert, dass der Trader zumindest am Anfang aktiv am Markt beteiligt ist und die Handlungen beobachtet. Nur so kann man möglichst schnell eingreifen und einen Totalverlust aufgrund von Fehleinstellungen verhindern. Zudem kann der Trader jederzeit kontrollieren, ob die Strategie funktioniert und bei Misserfolg entsprechend ändern.

Fazit: Was bei Automatisierung zu beachten ist

Um die Vorteile eines FX-Roboters vollständig umsetzen zu können, sollte die Software einige wichtige Detaileinstellungen enthalten. Des Weiteren sollte die Software mit der modernsten Handelstechnologie ausgestattet sein, sodass möglichst viele Optionen berechnet, verglichen und umgesetzt werden können. Erst durch die automatisierten Abläufe kann ein FX-Trader einen Vorteil aus der Anschaffung eines Forex Roboters ziehen.